달러 투자 방법

미국의 금리 인상 소식에 금융자산들이 일제히 하락세를 보이고 있습니다.

2020년 코로나빔 이후 금융시장에 들어오신 분들은 처음 마주하는 폭락에 어안이 벙벙하실 듯 싶은데요,

보통 하락장엔 아무것도 하지 않는 것이 최선의 방법입니다.

이 하락이 어떻게 얼마나 진행되는지 두 눈 치켜뜨고 지켜보시면서

추후 어떠한 과정을 거쳐 반등이 나오는지까지 보고 경험하시면

추후 보다 성숙한 투자를 진행해나가실 수 있지 않을까 생각되네요.

- 미국 금리 인상이 진행될 예정.

- 달러 투자 또한 한 번 눈여겨 볼 필요가 있겠다.

- 전문가분들은 원달러 환율 1200원 이상을 바라보고 있는 듯.

- 원시적인 방법으로 은행에서 직접 달러를 매수하는 방법이 있음.

- 각종 은행 어플을 통해 달러예적금통장에 달러 예치 등의 방법도 있음.

- 증권사 해외주식 계좌를 활용해 환전을 진행하는 방법도 있음.

- 국내 증시에선 KODEX미국달러선물 종목을 통해 원화로 간접투자하는 방법도 있음.

- 돈을 번다는 목적 보다는 이러한 상품도 있구나, 이러한 투자 방법도 있구나 알아두자.

달러 투자 방법

미국 금리 인상 소식에 금융자산들이 일제히 하락세를 보이고 있다.

금리가 오르는데 왜 금융자산은 하락하나요?

우선 외우고 시작하자.

금리 인상 - 금융자산 하락

금리 인하 - 금융자산 상승

아침엔 해가 뜨고 저녁엔 달이 뜨듯,

1+1은 2, 2+2는 4이듯,

금리를 인상하면 금융자산의 가격은 하락하고,

금리를 인하하면 금융자산의 가격은 상승한다.

보다 높은 기대수익률을 제공하는 곳에 돈이 몰린다고 이해하면 쉽다.

1000억원을 들고 있는 철수로 간단히 예를 들어보자.

은행 예금 금리가 1% 미만이었던 지난날 철수가 1000억원을 은행 예금에 그냥 방치해뒀을 경우 1년 동안 쌓이는 이자는 10억원이 채 되지 않음.

물가상승까지 고려해보면 2021년 철수의 1000억원은 2022년 1000억원의 가치보다 더 낮음.

은행 예금에 가만히 두면 돈을 까먹는 상황,

따라서 철수는 은행 예금으로 두는 것 보다 금융 자산에 투자하는 것이 기대수익률이 더 높음.

이를테면 1년에 3~5% 배당을 주는 배당주에 투자하는 등의 행동을 할 수 있음.

금리가 인상되어 은행 예금 금리 또한 상승, 3%가 되었다고 해보자.

1000억원을 들고 있는 철수는 은행 예금에 1000억원을 두고있으면 알아서 30억원이라는 돈이 생김.

주가가 오르내릴 때 받는 불안함과 스트레스 없이 3% 내외의 수익률을 기대할 수 있음.

철수는 배당주에 투자했던 1000억원을 모두 매도 후 은행 예금으로 넣어버림.

철수 뿐만 아니라 다양한 사람들이 시장에 참여하고 있고,

다양한 이해관계를 가진 사람들이 금리에 따라 움직이게 될 것임.

철수의 배당주 1000억 매도 -> 배당주 시세 하락.

철수의 배당주 1000억 매수 -> 배당주 시세 상승.

시장참여자들의 주식 매도 -> 주가 하락

시장참여자들의 주식 매수 -> 주가 상승

단순히 수 천만원, 수 억원에 1% 해봤자 그거 얼마나 된다고? 라고 자기중심적으로 생각하고 넘길만한 일은 아님.

아무쪼록 미국이 금리를 올리면 다른 나라들 또한 금리를 올릴 수 밖에 없다.

대장이 뭘 하면, 부하들도 따라하는 격.

미국이 금리 1%올림, 우리나라 가만히 있음,

외국인들이 왜 우리나라 증시에 돈을 박아둠?

다 팔고 달러 사거나 미국은행에 예금으로 박아두지.

1%포인트 이상의 수익을 확정적으로 먹을 수 있는데.

돈 천 만원의 1%는 10만원이지만,

돈 1000억원의 1%는 10억원,

돈 1조의 1%는 100억원임.

아니 주식, 코인에 몰빵해서 2배 3배 먹으면 장땡아니야?

라는 생각으로 1~2% 무시한다면 이 시장에서 오래살아남지못하지 않을까 싶다.

아무쪼록 미국이 얼마나 금리인상을 해나갈지는 모르겠지만,

지속적인 금리 인상을 진행한다면 주식, 코인 등 위험자산들은 하락세를 보일 것이고,

상대적으로 채권, 달러, 금 등의 안전자산은 상승세를 보일 것이다.

이번 글에선 간단하게 달러 투자 방법에 대해 이야기해볼까한다.

글을 시작하기에 앞서 원달러환율을 쉽게 해석해보자.

미국이 짱이니까 뭐든지 미국이 기준이다.

환율은 교환비율을 이야기한다.

원달러 환율 = 1달러 기준 원화로 얼마인가를 이야기하는 것.

원달러환율이 1000원이다 -> 1달러에 1,000원이다.

원달러환율이 1,000원에서 1,200원이 됐을 때,

환율이 올랐다 = 원달러 환율이 상승했다 = 원달러 교환비율이 상승했다

원달러 환율이 상승했다는 것은 달러 강세, 원화 약세를 의미함.

어라? 상승했는데 원화 약세라고요?

원달러환율의 기준은 달러니까.

비유해보면,

원달러환율이 1,000원일 때 마이클씨는 1달러를 들고 우리나라에 와서 1,000원어치 물건만 살 수 있었음.

원달러환율이 1,200원이면 마이클씨는 1달러를 들고 우리나라에 와서 1,200원어치 물건을 살 수 있음.

마이클씨가 갖고 있는 1달러는 동일한데 우리나라에서 200원어치 물건을 더 살 수 있음.

그러니까 달러 강세.

원달러환율이 1,000원일 때 의류수입하는 철수는 10달러 짜리 청바지 수입 시 원화 기준 10,000원을 지불하고 수입해옴.

원달러환율이 1,200원이면 의류수입하는 철수는 10달러 짜리 청바지 수입 시 원화 기준 12,000원을 지불하고 수입해옴.

같은 10달러짜리 청바지를 수입했는데 지불해야하는 원화가 2,000원 더 늘어남.

그러니까 원화 약세.

원달러환율이 1,000원일 때 라면수출하는 영희는 1달러에 라면 수출 시 1,000원의 수익을 올릴 수 있음.

원달러환율이 1,200원일 때 라면수출하는 영희는 1달러에 라면 수출 시 1,200원의 수익을 올릴 수 있음.

같은 1달러 라면인데 수익이 200원 더 늘어남.

반대의 경우도 동일함.

원달러환율 하락 시 철수는 같은 돈 주고 더 싸게 수입할 수 있고, 영희는 같은 돈 주고 더 싸게 판 꼴이 되어버림.

정리해보면,

원달러환율 상승 - 수출 기업에 호재, 수입 기업에 악재

원달러환율 하락 - 수입 기업에 호재, 수출 기업에 악재

원달러환율이 높다고 좋은 것도 아니고 낮다고 좋은 것도 아님.

적절한 것이 좋다.

역사적으로 1,100원 잡고 경기 좋으면 그 이하, 경기 안좋으면 그 이상을 보면 될 듯 싶음.

주기는 2년 정도?

우리나라 경기가 좋으면 원달러환율은 하락하고,

우리나라 경기가 안좋으면 원달러환율은 상승한다고 보면 된다.

쉽게 이야기해보면 1997년 IMF사태 때 원달러 환율이 2,000원까지 치솟았음.

미국에 살던 마이클 씨 같은 경우 때 아닌 30~50% 주식 할인 행사를 맞이한 꼴이랄까.

간단하게 이야기하려다보니 두루뭉실하거나 부정확한 내용이 있을 수 있겠지만

크게보면 이 정도 내용정도만 알고있어도 될 듯 싶고,

더 궁금하신 분들이라면 고등학교 경제 교과서의 환율 파트만 봐도

신문 뉴스에서 이야기하는 환율 파트 내용을 100% 이해할 수 있으니 경제 교과서를 구입해 공부해볼 수 있도록 하자.

가장 단순하고 직관적인 달러 투자 방법은 은행에 가는 것.

환전 후 실물 달러를 들고 있는 방법이 되겠다.

스마트폰이 일상에 자리잡은 이 시점에 이게 무슨 말인고 싶겠지만 뭐 틀린말은 아니니까.

내 방 한 켠에 두둑히 쌓인 달러 뭉치,

혹은 금고에 차곡차곡 쌓여가는 달러를 바라보면 나름 모아가는 맛이 있지 않을까 싶음.

아무쪼록 누군가는 달러 투자의 경우 매매차익에 대한 세금이 없다는 것이 장점이라고 이야기하는데

반은 맞고 반은 틀린말 아닐까 싶음.

애초에 살 때 비싸게 사고, 팔 때 싸게 사야하는 외환시장의 특성상 세금까지 먹여버리면 골아파질듯 싶다.

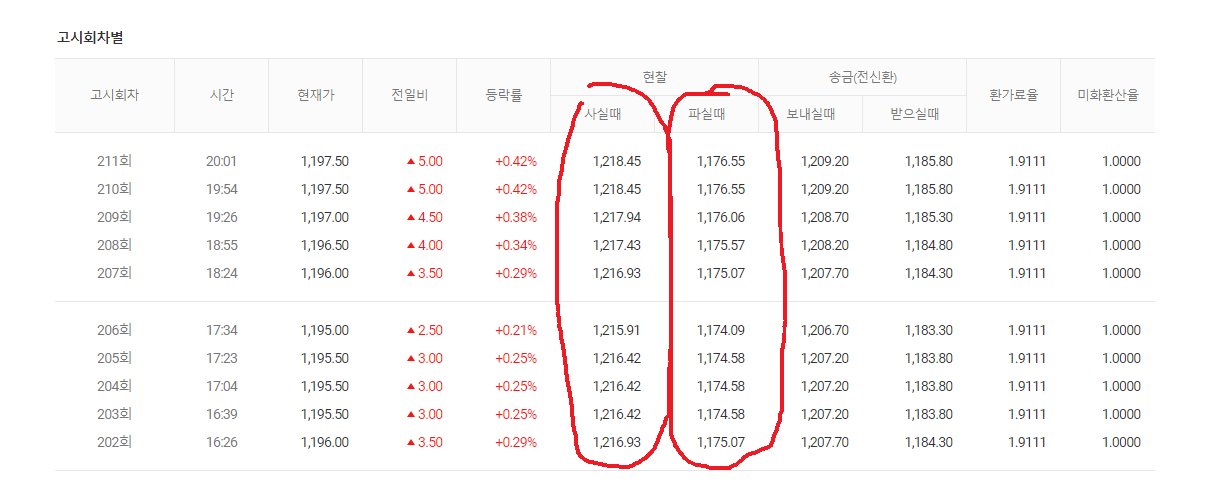

달러 고시를 보면 살 때와 팔 때 가격이 다르다.

살 때 더 비싸고, 팔 때 더 싸다.

일반적으로 원달러환율 검색 시 나오는 환율은 우리가 살 때의 가격.

왜 살 때 더 비싸요? 라고 물으신다면

은행에서 달러를 보관하고, 또 환전하는 서비스를 제공하는데에 수수료를 지불한다는 개념 정도로 이해하면 쉽겠다.

정확한 수치는 모르겠지만 사고팔때의 가격차이와 환전수수료 등을 계산해보면 얼추 3% 내외정도 잡아먹히고 들어가는 듯.

그러니까, 달러를 1,000원주고 샀으면 적어도 1,030원에는 팔아야 본전이라는 이야기.

이러저러해서 달러투자는 단기적인 관점보다는 2년 내외의 긴호흡을 갖고 들어가야좋을 듯 싶다.

신한은행 환테크

각종 은행 스마트폰 어플을 통해 달러 투자를 진행하는 방법도 있다.

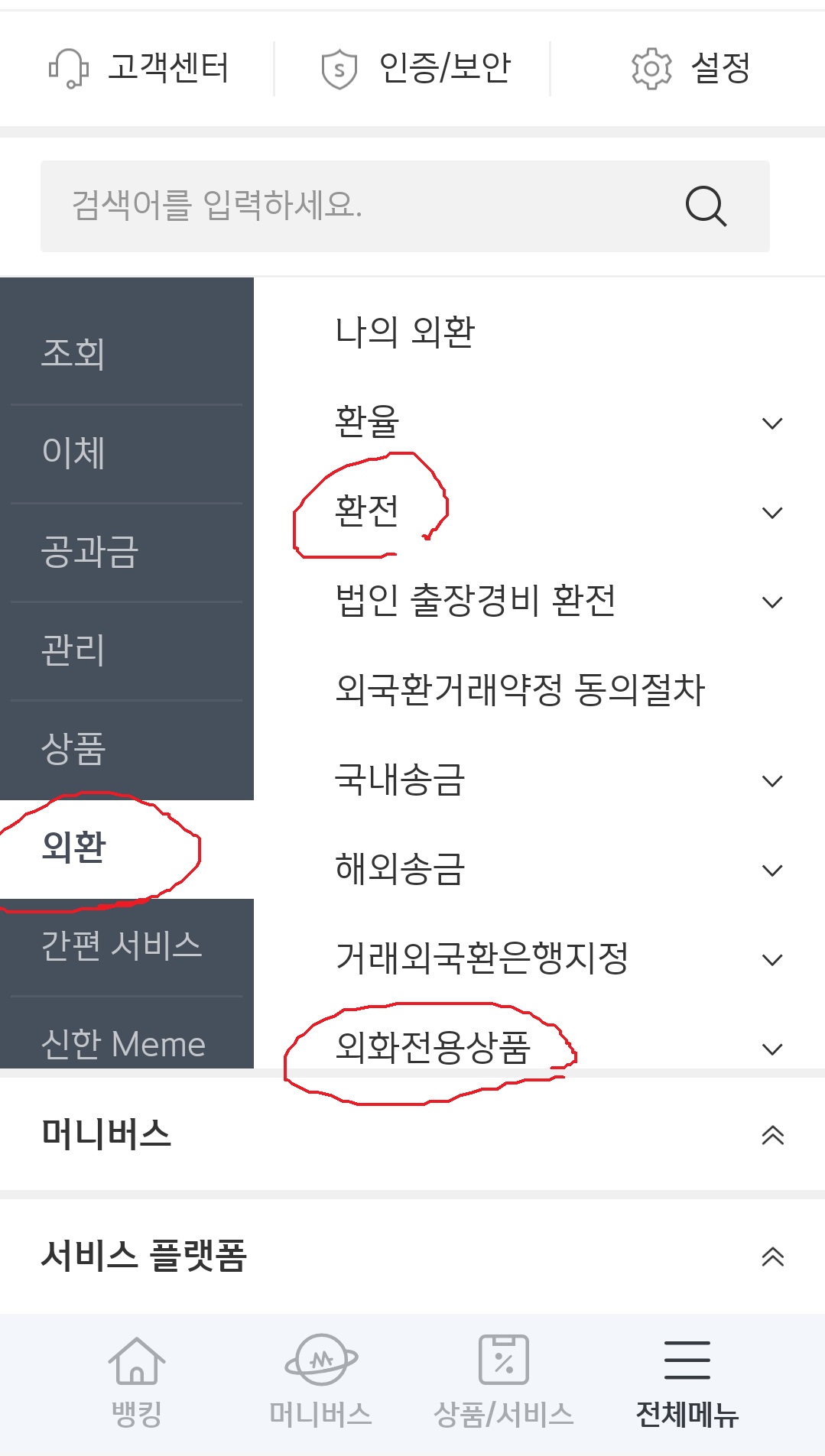

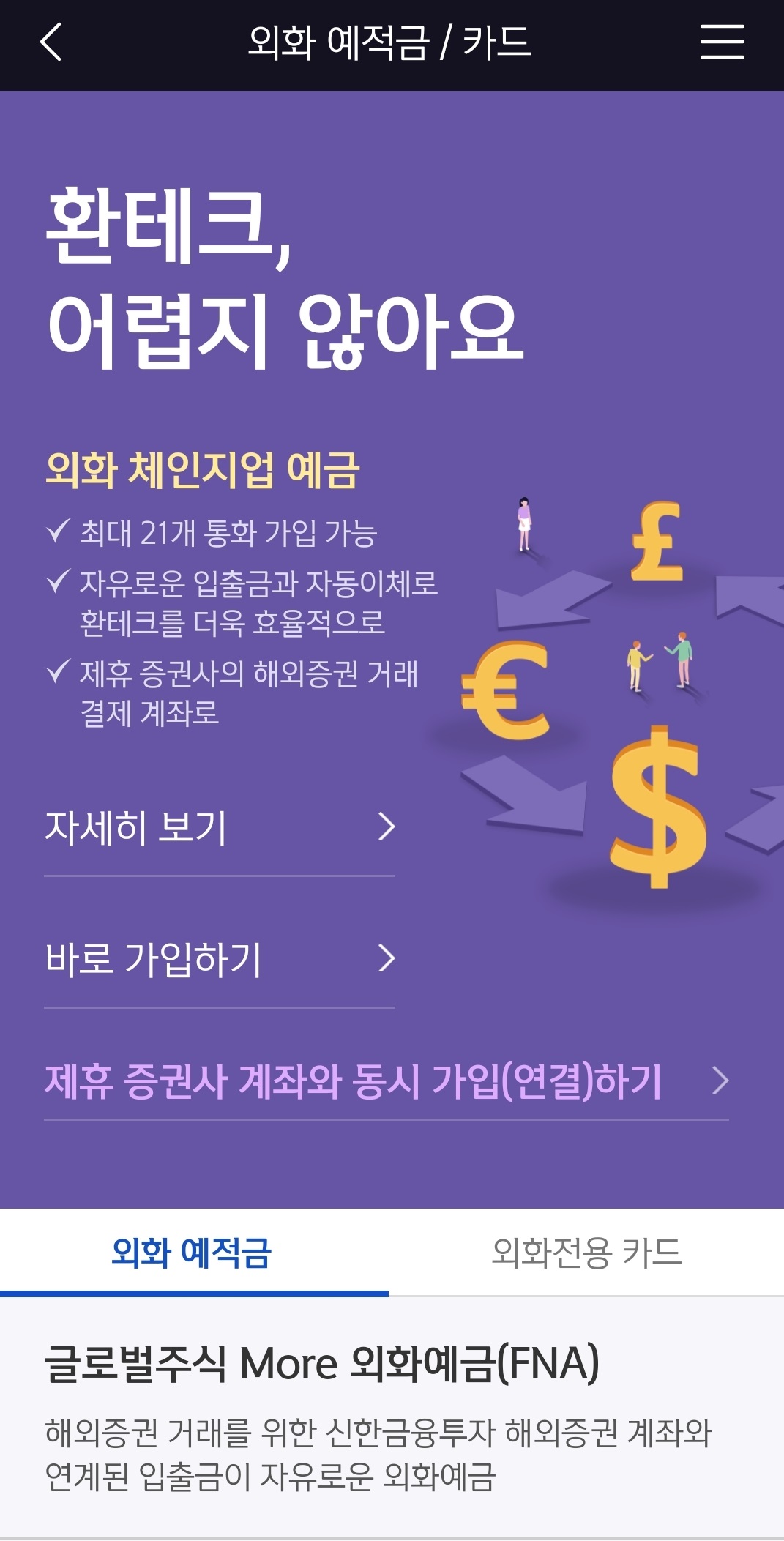

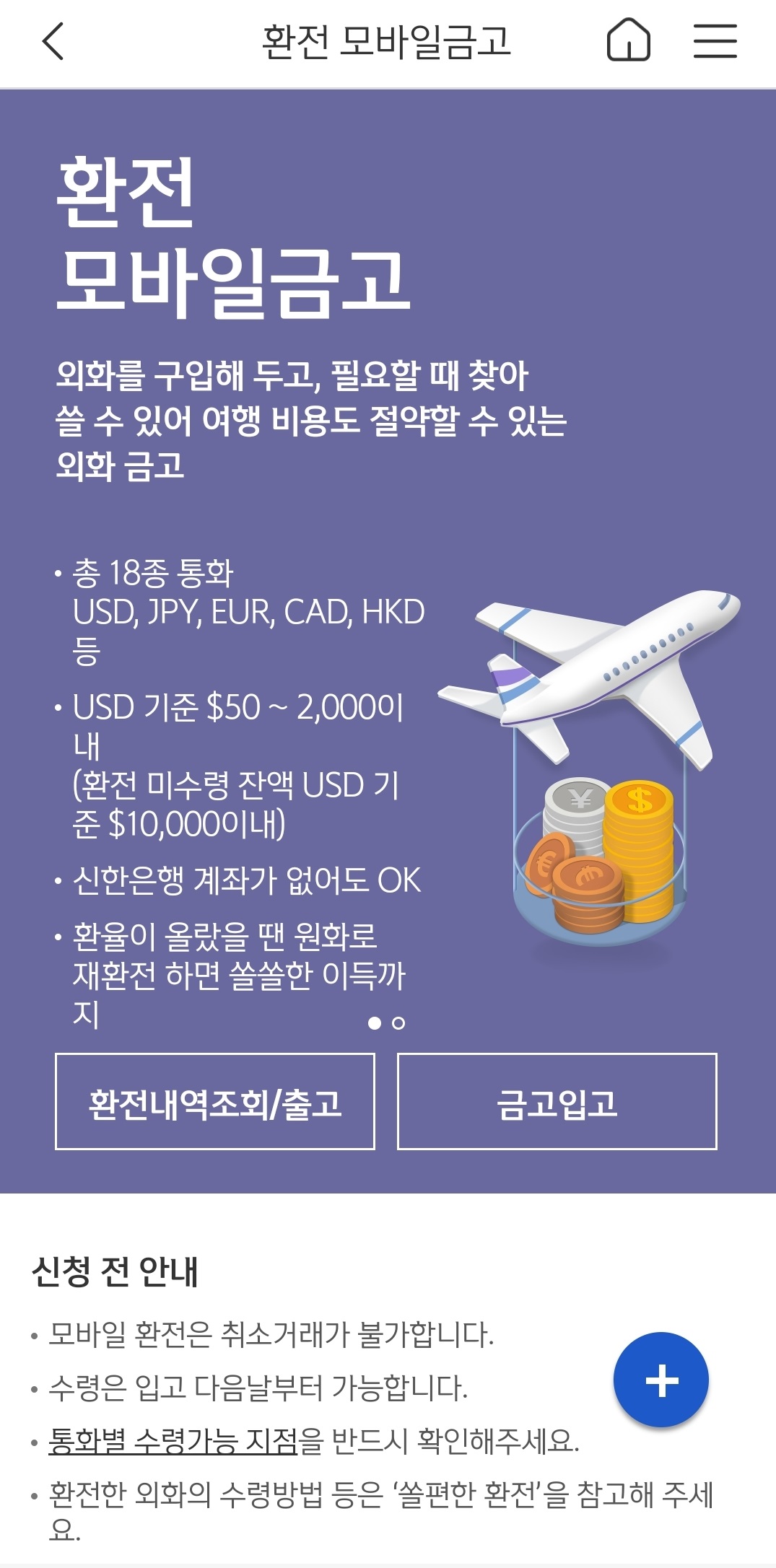

신한은행의 경우 어플 쏠(SOL)에 접속해 외환 메뉴에 들어가보면 환전을 비롯해 외화전용상품이라고 해서 외화예적금이나 환전모바일금고 등의 서비스를 제공하고 있다.

엄밀히 이야기해보면 환테크에 최적화된 상품이라기보다는,

근래에 미국주식 투자에 대한 수요 폭발에 대한 대응책으로 나온 상품들인 것으로 보이는데,

환전 모바일 금고 정도는 사용해볼법 싶다.

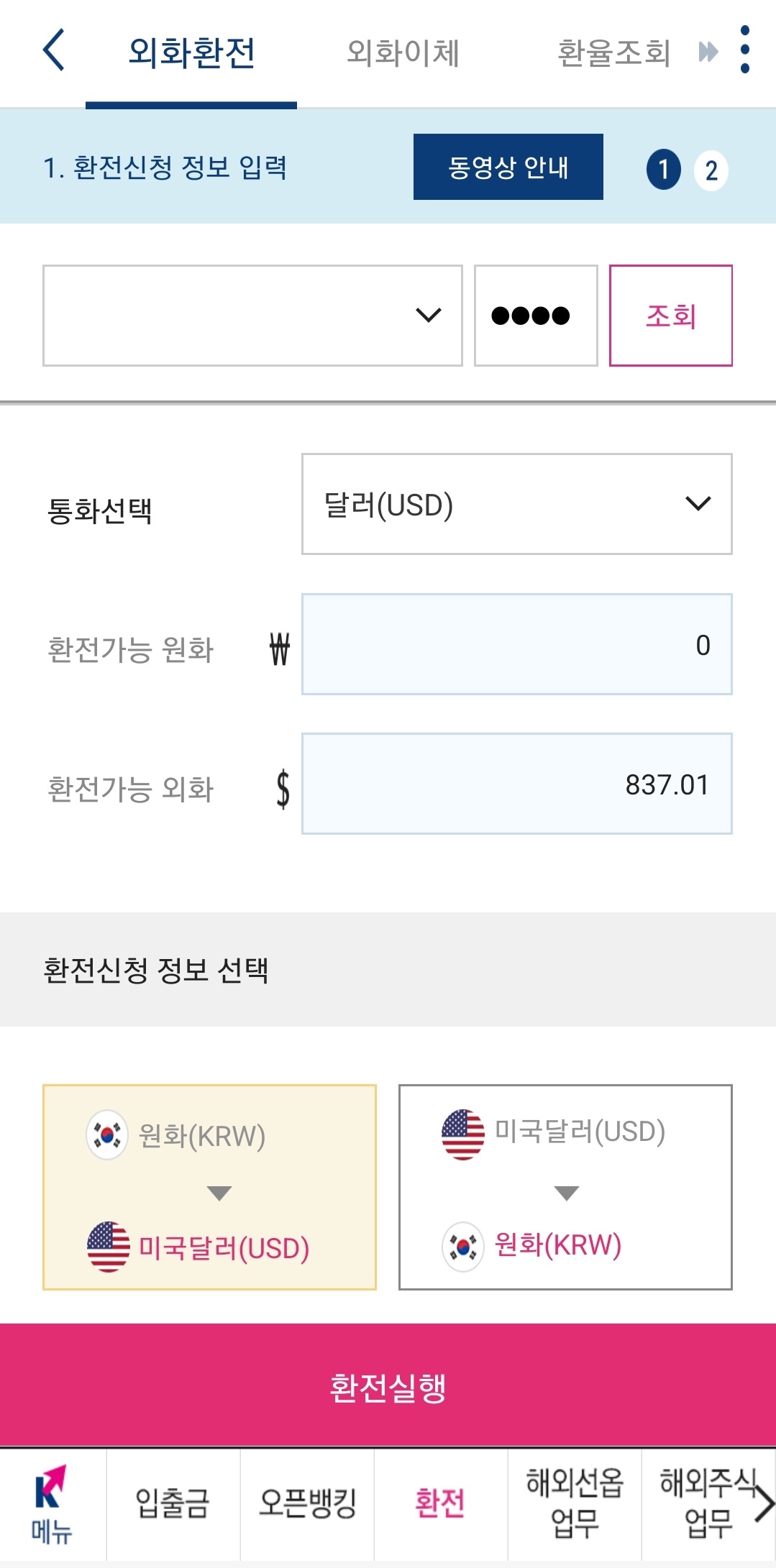

증권사 어플을 통해 달러를 구비하는 방법도 있다.

키움증권 어플인 영웅문 글로벌 기준 업무 - 환전 - 외화환전 메뉴에 들어가면 계좌 내에 있는 원화를 달러로 환전해 계좌 내에 예수금을 달러로 들고 있을 수 있다.

그대로 달러로 들고 있거나, 아니면 주식을 매수해도 된다.

사실, 미국주식을 매수하는 것 자체가 주식 매수 + 달러 투자에 대한 효과도 있지만,

포트폴리오 구성 등을 통해 달러를 일정량 구비하고 싶은 분들이라면 환전 메뉴를 통해 일정량의 달러를 계좌 내에 구비해둘 수 있고,

이렇게 하면 주식/달러 비율을 보다 쉽게 파악할 수 있다는 장점이 있다.

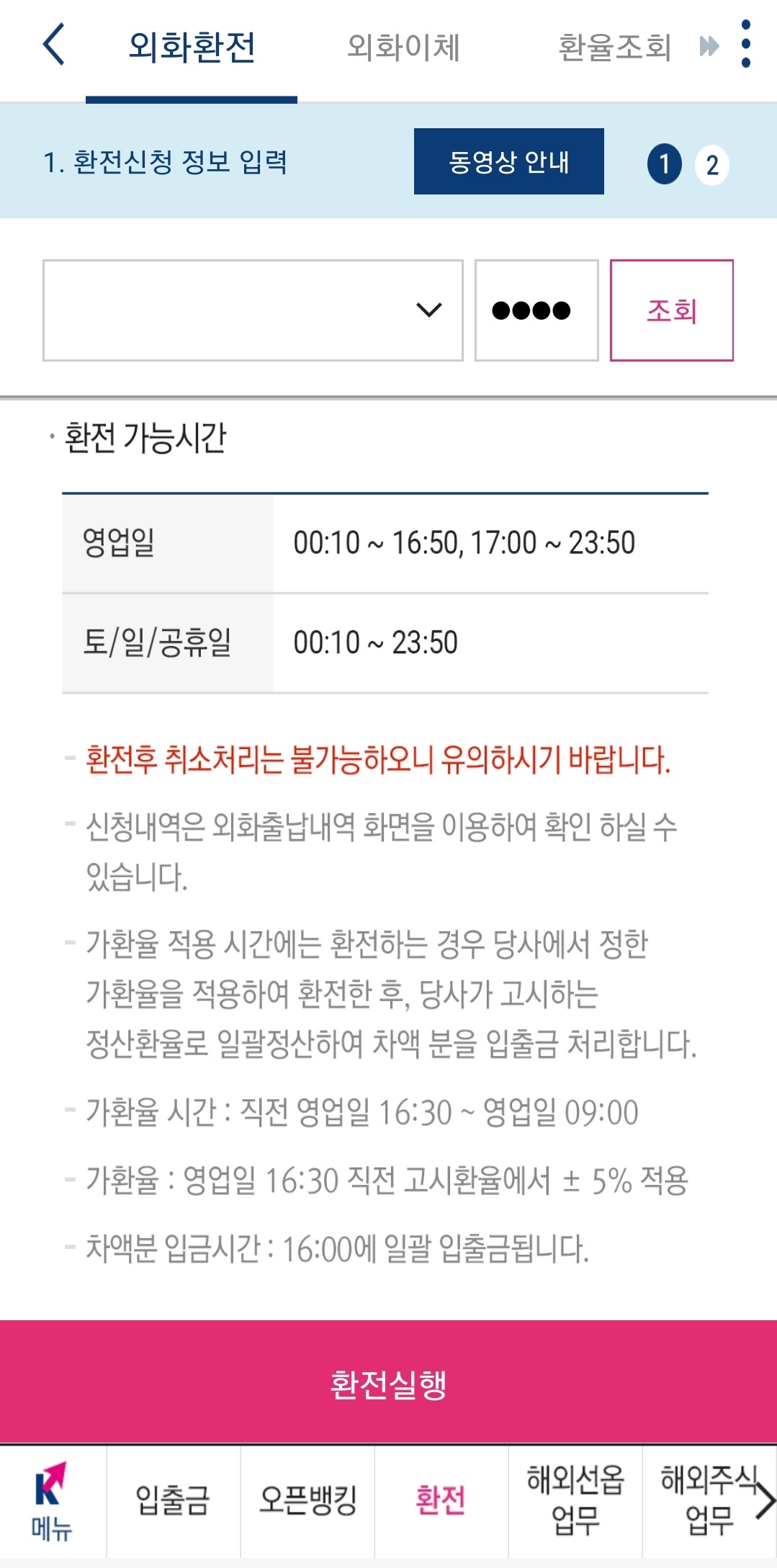

증권사 달러 환전은 환전을 실행하면 +-5%의 가환율을 적용해 환전을 진행하고,

그 다음날 오전 환율을 적용해 환전 후 남은 차액은 계좌에 입금해주는 방식을 사용하고 있다.

미국 주식 투자 = 주식 투자 + 달러 투자 두 가지를 동시에 취할 수 있음.

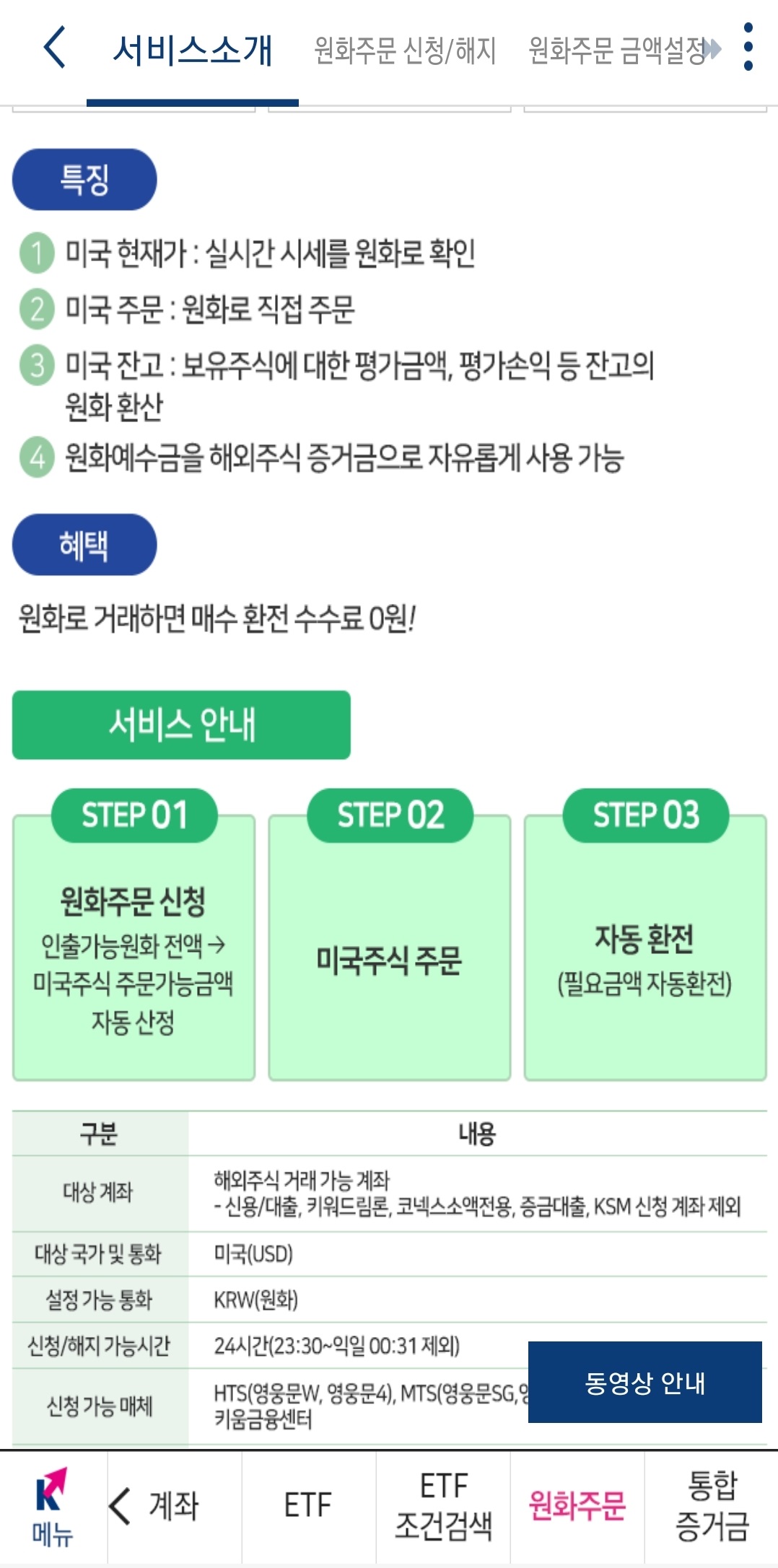

근래에는 원화주문서비스도 일반화되어있어 굳이 환전할 필요 없이 원화 입금 후 매수하면 그 다음날 자동으로 환전되어 출금되는 이 편한 세상이 되었다.

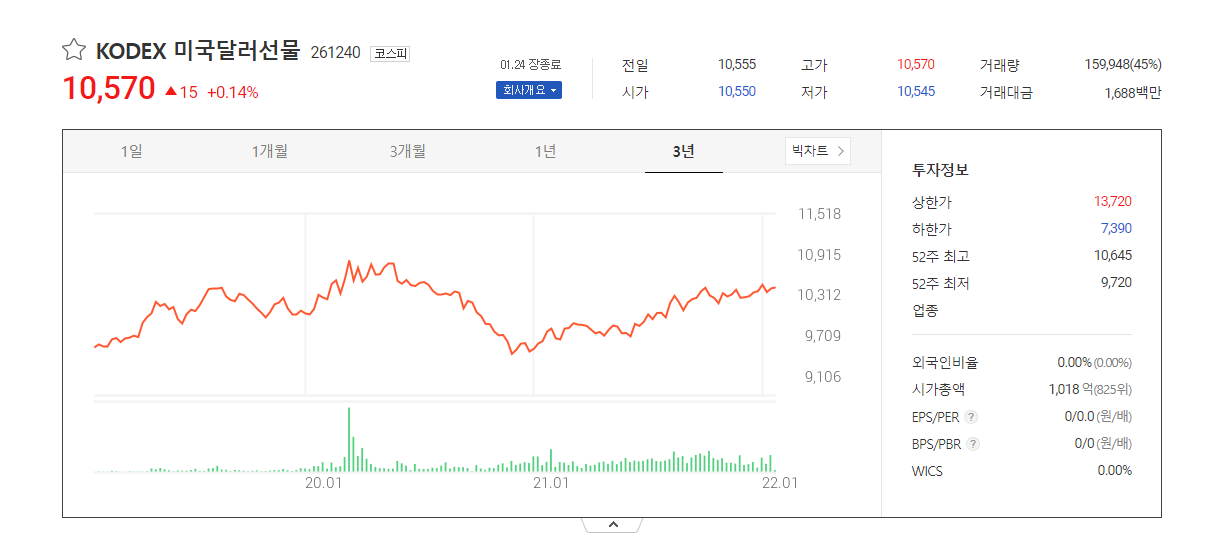

KODEX 미국달러선물

국내 증시에서 원화를 기준으로 달러에 간접 투자하는 방법도 있다.

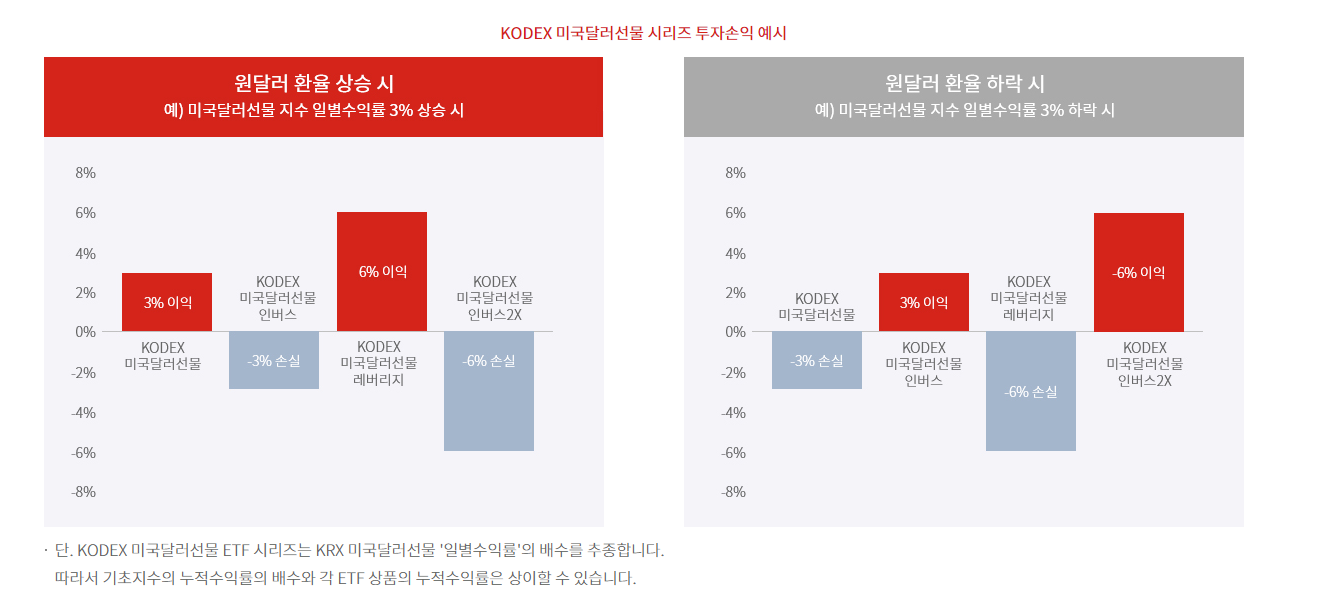

바로 KODEX 미국 달러선물 시리즈.

미국 달러 선물 지수를 추종하는 ETF다.

레버리지는 2배, 인버스는 하락 시 이익을 취하는 역배팅 방식의 상품이다.

달러 환전 수수료니 뭐니 걱정할 것 없이 주식계좌 내에서 원화로 편하게 베팅할 수 있다는 것이 장점 아닐까 싶다.

단점이라면 호흡을 길게 가져가야하는 달러 투자 특성 상 수수료가 발생하는 ETF의 경우 기나긴 횡보장에서 원금을 까먹기만 하는 상황이 발생할 수 있다는 점,

전기차ETF 등 여타 다른 섹터의 ETF가 신나게 달려나갈 때 가만히 멈춰있는 달러 ETF를 보며 포모를 느낄 수 있다는 것이 단점일 수 있겠지만

애초에 보다 변동성 있는 매매를 하고자 했다면 달러 ETF말고 다른 것에 투자하는 것이 옳은 방법 아닐까 생각된다.

'재테크' 카테고리의 다른 글

| SKT 신세계백화점 상품권 할인 (T멤버십 VIP 7% 할인) (0) | 2022.02.15 |

|---|---|

| 홈택스 신용카드 매출 조회 방법 (0) | 2022.02.11 |

| 신한 더모아 카드 56만원사용, 포인트 7만원 적립 (0) | 2021.12.22 |

| 키움증권 주식거래 감사 이벤트(8.2~10.1) (0) | 2021.08.11 |

| 더모아카드 포인트 적립 방법 (0) | 2021.07.18 |