QQQ QLD 차이점 및 수수료, 레버리지 etf 단점

코로나를 기점으로 주식에 대한 인식이 완전히 뒤바뀌었다.

너도 나도 주식시장에 뛰어들었고 누군가는 달콤한 수익의 맛을, 누군가는 쓰디 쓴 손실의 맛을 봤겠지.

아무쪼록, 단 맛이건 쓴 맛이건 주식을 하게되면 조금 피곤해진다.

이러한 피곤함과 더불어 엄청난 변동성에서 오는 스트레스 등을 이유로 많은 분들이 ETF에 관심을 갖는 것 같다.

나 또한 마찬가지.

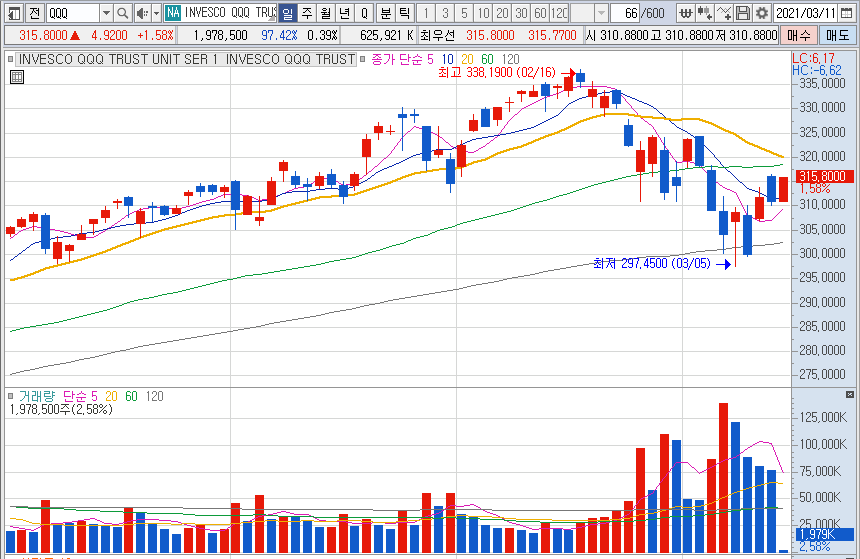

아무쪼록, 이번 포스팅에선 나스닥100 지수를 추종하는 ETF, QQQ와 QLD에 대해 이야기해볼까한다.

QQQ : Invesco QQQ Trust, 나스닥 100 지수 추종, 수수료 : 0.2%

QLD : ProShares Ultra QQQ, 나스닥 100 지수 추종 x2 = QQQ x2, 수수료 : 0.95%

QQQ QLD 차이점

QQQ는 미국 나스닥에 상장되어 있는 주식 중 금융주를 제외한 104개의 주식을 기초 자산으로 만들어진 ETF다.

근 15년간 ETF들 중 수익률 2위에 빛나는 엄청난 ETF.

옛날에는 회사가 얼마나 돈을 벌어들이고 있느냐, 영업 이익을 중요하게 봤다면, 이제는 회사가 얼마나 더 돈을 벌어들일 것으로 예상 되느냐, 이 미래의 이익에 대한 가중치가 훨씬 더 주가에 큰 영향을 끼치는 것으로 보인다.

이러한 기조에 딱 맞게 들어서는 것이 바로 기술주들이고, 이 기술주들의 주가를 추종하는 QQQ가 근 10년간 엄청난 수익률을 낼 수 있었던 이유이지 않나 싶다.

QQQ의 경우 나스닥 100 지수를 그대로 추종, QLD는 이를 2배 추종하며, TQQQ는 QQQ x 3이다.

시장에서 흔히 얘기되는 것이 바로 레버리지 etf는 손 대지 말라는 것.

이유는 여러가지가 있는데 아무래도 운용 수수료가 비싸며, 크게 때려 맞는 순간 바로 나락으로 가버리기 때문이다.

QQQ 수수료

쉽게 이야기해보자.

나스닥 100 지수가 50% 하락했다고 하자.

그럼 QQQ의 가격은 50%하락하게 된다. 하지만 QLD는 QQQ의 2배가 하락하기 때문에 100% 하락, 0이 되버린다.

너무나도 위험하다.

이러한 극단적인 상황은 배제한다하더라도 맞을 때 남들보다 더 아프게 맞는다는 사실은 변하지 않는다.

최근처럼 조정장이 펼쳐지면 QQQ가 5%하락할 때 QLD는 10%하락하기에 2배 더 아프다.

물론, 상승할 때에는 QQQ보다 2배 더 상승하기에 더욱 맛있겠지만.

레버리지 ETF가 좋지 않다라는 의견에 대한 반론들도 많다.

계산기를 두드려보면 결국 x2 ETF가 최고의 결과물을 보여준다라던지, 역사적으로 -50% 때려맞은 적이 없기 때문에 100% 하락할 수 있다는 것은 기우에 지나지 않는다라던지.

맞는 말이지만, 말마따나 지금부터 투자를 시작해서 20년 뒤, 내가 슬슬 돈을 찾으려던 찰나에 갑자기 하락장이 펼쳐져 -15%, -30%가 하락하는 상황이 펼쳐진다면? 너무나도 마음이 아픈 것은 제쳐두고 계좌가 너덜너덜해져있을 것이라는 리스크가 있다는 것. 물론, 미국은 언제나 그랬듯 이를 이겨낼테지만 내가 부득이한 상황으로 인해 이 돈을 빼서 써야한다면?

이러한 불확실한 위험이 도사리고 있다는 것 정도는 알아두고 레버리지 ETF에 접근하는 것이 좋지 않을까 싶다.

레버리지 ETF 단점

레버리지 ETF는 정말 손대면 안되는 것일까? 라는 궁금함에 나는 일단 사서 모아나가보기로 했다.

백테스트 결과물을 많이 찾아봤는데 뭐, 과거에 안그랬다고 해서 미래에도 안 그럴 것이라는 보장은 없으니까.

둘 중 어느 것이 더 수익률이 좋을지에 대한 궁금증을 해결하기 위한 것이기에 특정 액수나 비율을 맞추기 보다는 매 달 첫 거래일에 QQQ와 QLD를 한 주 씩 매입해나갈 생각이다.

'주식' 카테고리의 다른 글

| 삼성전자 적립식 매수 2달차, 삼성전자우 & 애플 수익률 (0) | 2021.04.04 |

|---|---|

| 인도 주식 투자하는 방법, 인도 ETF INDA 매수 후기 (0) | 2021.03.24 |

| 삼성전자 적금 시작 한 달차 삼성전자 & 삼성전자 우 & 애플 (0) | 2021.03.07 |

| 150만원 적립식 투자일기 1편, 자산배분 #3 (0) | 2021.03.04 |

| KINDEX 미국 S&P500, KINDEX 미국나스닥100 구입, 자산배분#2 (0) | 2021.02.26 |